2023年10月からはじまるインボイス制度の知っておくべきポイントとは?(前編)

- 2023年6月20日

- お知らせ

総務部です。

2023年10月1日から、インボイス制度が導入されます。インボイス制度とは、新たに導入される消費税の仕入税額控除方式のことです。ニュースなどで聞いたことはあるかもしれませんが、消費税に関しては理解が不十分な方もいらっしゃるかと思います。そこで、このブログではインボイス制度について解説したいと思います。今回は前編として、制度の概要と背景についてご紹介します。

1.消費税の基本的なしくみ

インボイスの仕組みの前に、まずは消費税の基本的なしくみについて見ていきたいと思います。

(1)代金に消費税率を上乗せする

消費税とは、物品の販売や貸し出し、サービスなどに対して課される税金です。商品の販売価格やサービス代金には、10%の税金が上乗せされ、購入者や利益を受ける者に税負担をかけることが予定されています。ただし、飲料や食料品などには8%の軽減税率が適用されます。

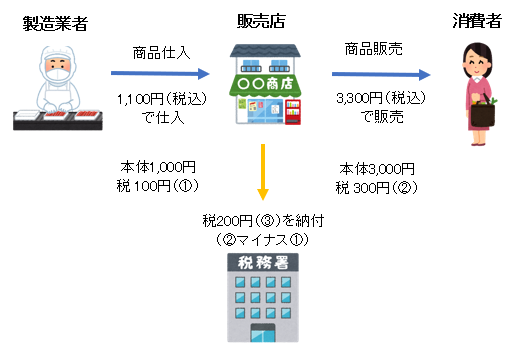

例えば、ある販売店が商品を3,000円で販売しようとする場合、販売店は消費者から3,000円を受け取ります。このうち300円(3,000円×10%)を税務署に納付すると思われるかもしれませんが、実際には少し異なります。

消費税の仕組み

(2)納税時に仕入税額を控除(差し引き)できる

消費税は、その取引が小売、卸売に関係なく、取引の都度、その取引金額に10%の税率で課税することになっています。つまり、販売店は、商品を仕入れる際に、製造業者が上乗せした消費税を仕入代金とともに払っているわけです。そのため、仕入れ時の消費税を控除した(=差し引いた)額だけを税務署に納めれば良いわけです。

例えば、販売店が商品を製造業者から仕入れる際に、仕入代金の1,000円と10%の消費税(1,000円×10%=100円)あわせて1,100円を製造業者に支払います。これを顧客(消費者)に販売する際に、代金3,000円と10%の消費税(3,000円×10%=300円)、あわせて3,300円を領収した場合です。この販売店が税務署に納付する消費税は、預かった消費税300円から支払った消費税100円を差し引いた200円となります。

製造業者の材料等、前段階での仕入れを無視して考えた場合、製造業者の納付する消費税(上記①の100円)と販売店の納付する消費税(上記③の200円)の合計額300円は、消費者の税負担額(上記②)と一致することになります。つまり、消費税は、各取引段階の事業者が、消費者の負担すべき消費税を分担して納税する仕組みになっていることがわかります。

2.なぜインボイス制度が導入されるのか

次に、インボイス制度導入の背景について見ていきます。

インボイス制度は、「仕入税額控除」を受けるための新しい制度です。正式名称は「適格請求書等保存方式」と呼ばれます。インボイスは、商品やサービスの売り手が買い手に対して正確な適用税率や消費税額などを伝えるものです。請求書だけでなく、領収書やレシート、納品書などもインボイスに含まれます。

(1)益税問題を解消するため

消費税の中には「益税」という問題が以前から指摘されています。これは、最終的に国に納めるべき消費税が、事業者が一時的に預かることで利益となる現象を指します。この問題を理解するために、まず「免税事業者」と「課税事業者」との違いを説明しましょう。

①免税事業者と課税事業者

「免税事業者」とは、消費税を税務署に納める必要のない事業者のことを指します。一方、「課税事業者」とは、消費税を納付する必要のある事業者です。通常、事業を開始してから2年間は免税事業者とみなされます。この期間中、事業者は消費税を税務署に納める必要がありません。

さらに、開業してから3年以上経過していても、前々年の課税売上高が1,000万円以下であれば、免税事業者として継続することができます(特定期間の判定もありますが、ここでは省略します)。

免税事業者は消費税を税務署に納める必要はありませんが、顧客から商品代金と一緒に消費税を受け取ることになります。例えば、消費税率が10%の場合、1,000円の商品には100円の消費税が加わり、「1,100円(税込)」と表記され、販売されます。

②免税事業者が受け取った消費税の扱い

では、免税事業者が受け取った消費税はどうなるのでしょうか。納付が免除されるため、受け取った消費税相当分は免税事業者の収益(利益)となります。つまり、商品を販売した店舗の取り分となり、これが「益税問題」と呼ばれるものです。インボイス制度は、このような問題を解消し、益税をなくすための制度の一つです。

(2)複数税率に対応するため

消費税は2019年10月の引上げに伴い、8%の軽減税率が導入されたため、10%と8%の2つの税率が混在することになりました。そのため、正確な納税額を計算するためには、税率ごとに分けて計算する必要があります。適格請求書には追加の項目が設けられており、それぞれの納税額を計算することができるようになっています。

3.インボイス制度に対応するために

インボイス制度に対応するために、どの様なことに注意すべきでしょうか。主なものは次の3つです。

(1)登録申請が必要

インボイスを発行するためには、国税庁に適格請求書発行事業者の登録申請を行わなくてはなりません。登録をするか否かは事業者の任意です。登録すると消費税の課税業者になります。但し、いま免税事業者である場合でも、登録されたその日から課税事業者となります。

(2)インボイスの保存が必要

現行の消費税法では、インボイスは発行者に保存義務はありません。インボイス制度の開始後は発行者もインボイスを保存することが義務付けられます。また、受領した請求書等においても対価の額が3万円未満の取引の場合はこれまでは保存しなくても大丈夫でしたが、インボイス制度では金額に関係なく保存することが義務付けられています。

(3)請求書の記載事項に追加が必要

インボイスは、現行の「区分記載請求書」(注)に記載事項が追加されています。現行の「区分記載請求書」の記載事項は次のとおりです。

① 請求書発行事業者の氏名又は名称

② 取引年月日

③ 取引の内容(軽減対象税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額

⑤ 書類の交付を受ける事業者の氏名又は名称

インボイスは現行の記載事項に加え、次の3つが追加されています。

⑥ 登録番号(課税事業者のみ登録可)

⑦ 適用税率

⑧ 税率ごとに区分した消費税額等

(注)区分記載請求書

消費税の軽減税率制度実施に伴い、2019年10月1日から「区分記載請求書保存方式」が導入されました。「区分記載請求書」とは、それまでの請求書の記載事項に加え、軽減税率の対象品目である旨と、軽減税率(8%)に該当する品目の税込み対価の額、標準税率(10%)の品目の税込み対価の額が分けて記載された請求書のことを言います。

4.まとめ

いかがでしたか、今回は2023年10月から導入されるインボイス制度の概要についてお話しました。

(1)今回のポイント

・ 消費税は、各取引段階にいる事業者が消費税を分担して納税する仕組み。

・ インボイス導入により、「益税問題」はひとまず解消される見込み。

・ 請求書等の記載事項に追加が必要となる。

(2)おわりに

インボイス制度の導入により、消費税の実務が大幅に変わります。また、仕入税額控除ができない場合、買手が負担する消費税が増加します。したがって、インボイス制度導入後の取引では、買手は基本的に売手にインボイスの交付を求めるでしょう。

インボイスの交付ができない場合、買手は取引関係を見直す可能性があります。次回(後編)の「インボイスが賃貸住宅管理業に与える影響」でこの点について詳しくお話しします。

「ユニヴライフは安全で快適な”LIFE”を創造します」

【管理部】受付時間 9:30~18:30(日・祝日休み)